トピックス

TOPICS

人生100年時代に向けた未来のまちづくりプロジェクト「福岡100」に関心のある企業や行政、関連団体のために設けられた交流の場「福岡100ラボmeet up!」。5人に1人が認知症になると言われている今、最期まで自分らしい生き方を選択するには?第4回では、高齢者の経済活動を支える仕組みづくりについて意見交換が行われました。

〈登壇者一覧〉

・慶應義塾⼤学経済学部 教授/ファイナンシャル・ジェロントロジー研究センター⻑ 駒村 康平 氏

・福岡市社会福祉協議会 事業開発課長 栗田 将行 氏

・株式会社ファミトラ ブランディング・広報部長 山崎 純 氏

・株式会社福岡銀行 クオリティ統括部クオリティグループ副調査役 村上 亜砂美 氏

・株式会社西日本シティ銀行 営業支援部信託サポート室長 家次 真弓 氏 ・福岡市福祉局 福岡100推進課長 奥田 一成 氏

(目次)

認知症を社会経済の問題として捉える

金融と福祉の連携が不可欠

高齢者の不安に寄り添う伴走支援を

終活の悩みはお金だけではない

元気なうちに最悪のリスクに備える

まずは親子で話をすること

認知症には踏み込んだ支援が必要

社会課題を解決するためのビジネス

認知症を社会経済の問題として捉える

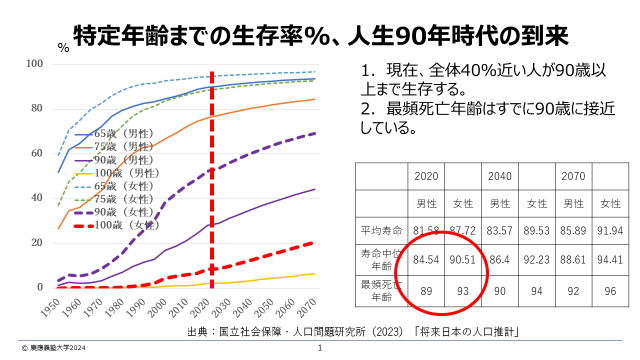

慶應義塾⼤学 駒村(以下 駒村):ではまず私から、加齢に伴う認知機能の低下が経済活動にどのような影響を与えるかについてお話ししたいと思います。最新の人口推計を見ると、現在、全体の4割近い人が90歳以上まで生存しており、死亡者数のピークを示す最頻死亡年齢は男性で89歳、女性で93歳というデータが出ています。

人生100年時代と言われても、今の子どもたちが100歳まで生きるという話であって、実感が湧かない中高年の方もいらっしゃるかもしれませんが、今の高齢世代でもすでに人生90年時代を想定しておかなければならないわけです。

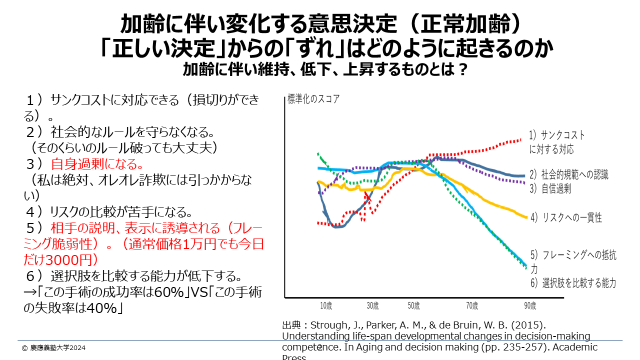

では、年齢の変化が経済的な意思決定にどんな影響を与えるのか。神経経済学(ニューロエコノミクス)に基づいた研究から6つの要素が見えてきました。

まず1つが「サンクコスト(損切り)に対応できる」こと。人間なかなか損切りできないものですが、高齢者の方が得意なようです。2つ目が「社会的なルールを守らなくなる」こと。年齢を重ねると、多少ルールを守らなくても大丈夫という意識が強くなる傾向があります。3つ目が「自信過剰になる」こと。これは認知機能の低下と組み合わさることによって大きな問題になります。

4つ目が「リスクの比較が苦手になる」こと。「2年以内と5年以内、地震が起こる確率はどちらが高いか」といったような比較が難しくなります。5つ目が「相手の説明・表示に誘導される」こと。フレーミングへの抵抗力が下がり、「通常価格1万円のところ、今から30分だけ3,000円」と言われると、つい必要のないものまで買ってしまう。みなさん、マーケティングなどで悪用しないでくださいね(笑)。そして6つ目が「選択肢を比較する能力が低下する」こと。例えば「成功率60%の手術」と「失敗率40%の手術」のように、同じ説明を違う表現で聞くと比較できなくなる傾向があります。

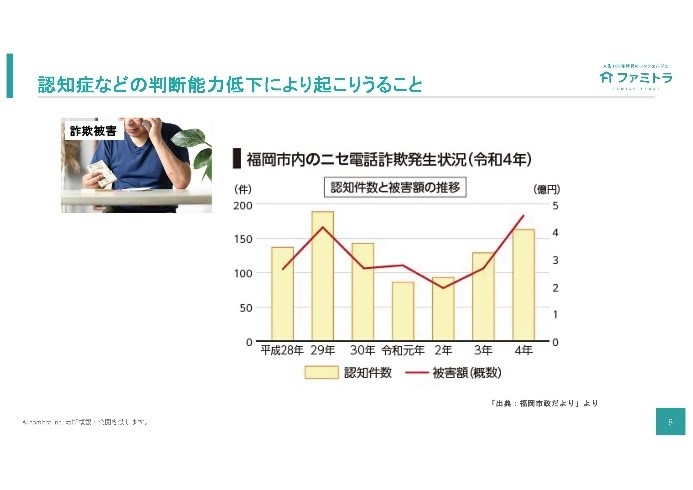

高齢者が特殊詐欺の電話に騙されやすいのも、抵抗力や判断能力が低下するからです。さらに「私に限って騙されるわけがない」という自信過剰が組み合わさるのが最も危険なパターンです。ですので、そもそもそういう話を聞かせないということが大事だと思います。

また別の研究では、金融資産の管理能力が最も充実しているのは50代前半というデータが出ています。若ければいいわけではなく、認知機能とリテラシー、経験のバランスが管理能力に影響を与えるということです。

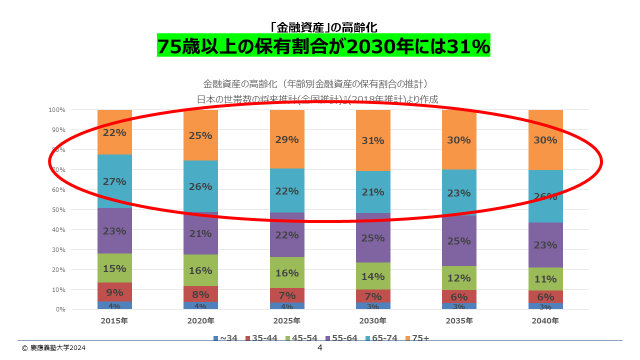

では一番お金を持っているのはどの世代か。日本の個人金融資産は2,000兆円を超えていますが、そのおよそ6割を60歳以上が保有しています。65歳以上で区切ると5割、75歳以上でおよそ3割。つまり2,000兆円のうちの600兆円を75歳以上が保有している状態なのです。

さらに認知症の発症率から計算すると、そのうちのおよそ200兆円を認知症の方々が保有していることになる。ここを悪い人たちが狙うわけです。こうしたマーケットが増えることのないよう、高齢者に寄り添った真っ当なビジネスモデルを提供する必要があります。ご本人の希望で適切にお金が使える社会の仕組みづくり、すなわち「ファイナンシャル ウェルビーイング」の向上を目指さなくてはいけません。

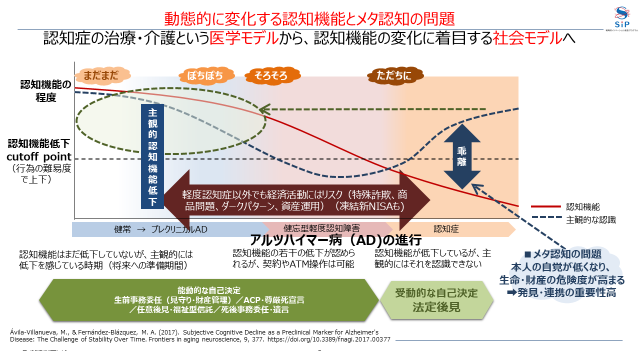

さて、認知機能の変化はどのように進んでいくのでしょうか。こちらは医療領域の研究から導き出されたデータで、赤い線は認知機能を示しています。基準となるのが中央を横断するカットオフポイントで、これを下回ると認知症であると言えます。ある日突然認知症になるのではなく、徐々に認知機能が落ちて認知症になるということですね。

一方、点線は主観的認知機能の評価を示します。これは自分の今の認知機能がどうなっているかの把握度合いと考えてください。40代後半になると、名前がすぐに出てこないといったことは誰にでもあり、そこで自分の認知機能が落ちていると感じるわけですが、注目してもらいたいのは、ある一定程度まで認知機能が下がると、主観的な評価の方が上回る点です。

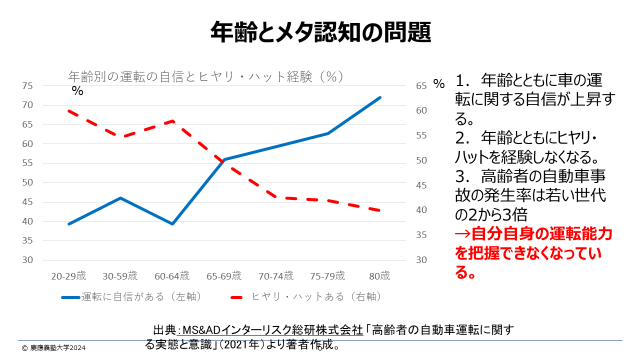

例えば車の運転。年齢が上がるほど運転への自信が上昇し、事故の一歩手前の出来事を指す「ヒヤリハット」も経験しなくなりますが、事故の発生率は高齢者の方が高いというデータがあります。つまり自分の能力を把握できなくなるんですね。同じ現象が経済活動にも起こると考える必要があります。

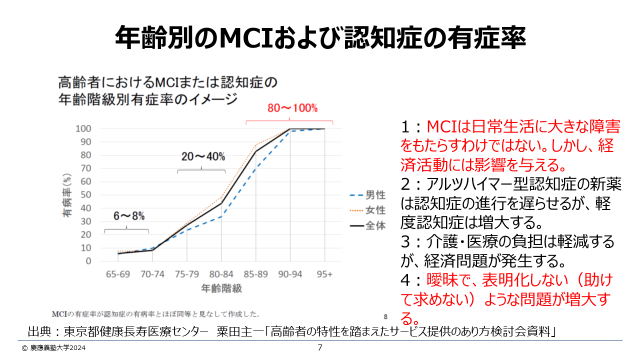

「アルツハイマーが日常になる」というイメージはみなさんまだあまりお持ちではないかもしれませんが、東京都ではMCI(軽度認知障害)・認知症の発症率が85歳以上で8割になるという推計が出ています。認知症は一部の人の話ではなく、全員の問題であるということです。

認知症が進行した場合は成年後見制度で資産を守ることができますが、一番の問題は、軽度認知障害から認知症の入り口のところをサポートする仕組みができていないこと。軽度の場合、日常生活にはそれほど悪影響はありませんが、お金の管理や買い物、資産運用となると話は変わってきます。ATMは使えるし、インターネットで買い物もできるけど、自分がおかしなことをやっているということに気づきにくくなる。ここから特殊詐欺や消費者問題の被害者になる可能性が出てくるわけです。医療や介護の観点だけではなく、動態的に変化していく認知機能を社会経済の問題として捉え、支えていくことが重要です。

金融と福祉の連携が不可欠

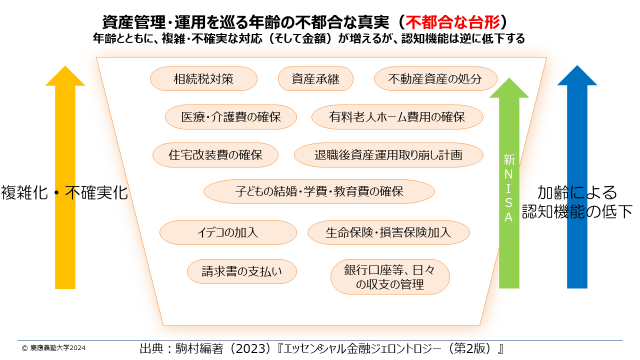

駒村:では金融資産に着目してみましょう。銀行口座の管理や請求書の支払いに始まり、子どもの学費、住宅改装費、有料老人ホーム費用の確保、相続税対策というように、年齢とともに運用金額は増え、内容も複雑になります。一方で認知機能は50歳をピークに低下していくため、ここに不均衡が生じます。

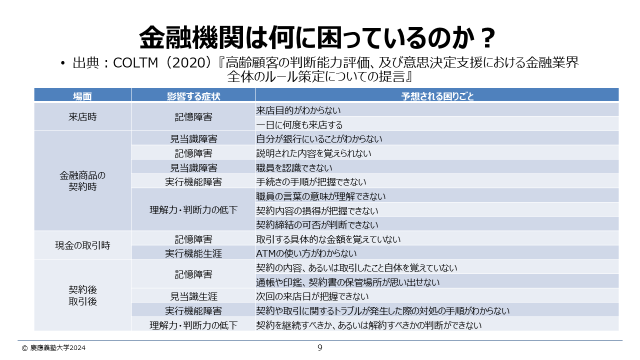

我々のチームが金融機関にヒアリングを行ったところ、記憶障害によって来店目的がわからない、実行機能障害によって手続きの手順が把握できないといった高齢者への対応に、現場は大きな負担を感じているという結果が出ました。

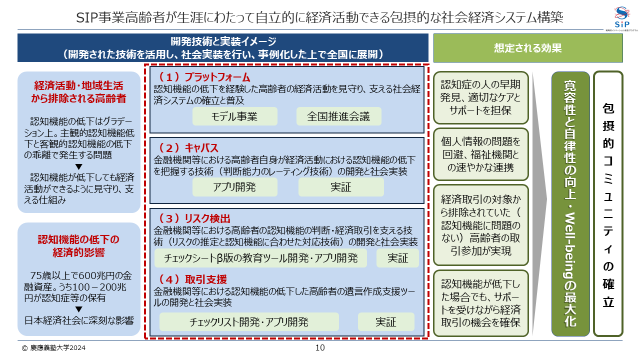

この問題を解決するためには、金融機関と福祉関係者との連携が不可欠です。我々の研究センターでは、内閣府事業のSIP(戦略的イノベーション創造プログラム)、金融庁、消費者庁、厚生労働省とジョイントし、関連する行政をつなぐことで、個人情報の制約を超えた連携を進めています。

また慶応大医学部、京都府立医科大学と手を組んで、新たな技術も開発中です。自分の認知機能がどうなっているかをご自身で確認でき、金融機関もその方の認知機能を把握して最適なサービスの提供や遺言書作成のサポートができるといったもので、3〜5年のうちに実装したいと考えています。

私が研究理念として掲げていのは「金融×福祉×デジタル」。これまでほとんど交わることのなかった金融と福祉という2つの点をつなげるためには、相互の現場の課題を理解・共有した上で、AIなどのデジタル技術を活用しながら新しい価値を創造していく必要があります。心理学者のバルテス教授が「選択的最適化理論SOC」で提唱するように、加齢に伴って自分の能力は変わるのだから、まずはそれを受け入れること。その上で日々の目標や人生の目標を変え、今ある資源をいかに有効に使うかを考えるべきです。かつ、加齢によって低下した認知能力を他者とデジタルで補う社会の仕組みを整えていくことも重要です。

高齢者の不安に寄り添う伴走支援を

福岡市社会福祉協議会 栗田(以下 栗田):続きまして、私から福岡市社会福祉協議会(以下 福岡市社協)の事例紹介をさせていただきます。福岡市社協は行政機関と思われがちですが、非営利の民間組織として柔軟に活動を行っております。今回は駒村先生からの「金融×福祉」というキーワードを受けまして、制度の狭間の問題へのアプローチについてお話ししたいと思います。

「制度の狭間の問題」とは、社会の変化が加速していく中で、介護保険など従来の制度ではカバーしきれなくなった問題を指します。例えば、身体は元気だけれども車の運転ができず、近くの店がなくなって買い物難民になってしまったとか、お子さんがずっとひきこもっていて、高齢の親御さんと暮らしているようないわゆる「8050問題」とか、未婚化が進んで身寄りのない方が増え、施設や病院に入院する際に保証人や緊急連絡先の当てがないといった場合ですね。こうした新たな課題に使える制度は、全ての自治体で整っているとは言い難いのが現状です。そこを民間の力で解決していこうという取り組みになります。

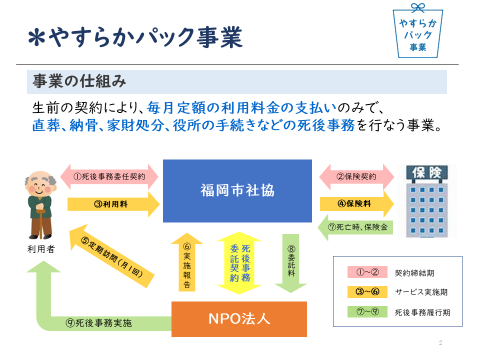

1つ目が、身寄りのない方の死後事務を行う「やすらかパック事業」です。取り組みを始めたのは平成23年度で、契約時にお預かりした預託金を使って、亡くなられた際の葬儀や家財道具の処分、公共料金の支払いなどを行うというのが立ち上げ当初の内容でした。しかし葬儀代や納骨代などを積み上げていくと最低でも70〜80万円になるため、初期費用を支払える方しか利用できないという課題が出てきました。そこで活用したのが保険です。

福岡市社協が保険会社と少額短期保険の契約を交わし、ご本人からは毎月の利用料をいただいて保険料を支払います。ご本人がお亡くなりになると保険会社から福岡市社協に50万円が支払われるので、初期費用をいただかずに最低限の死後事務が執行できるという仕組みです。

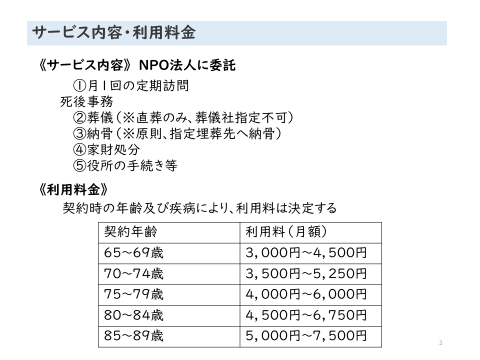

ただ、ここでまた課題が生じました。少額短期保険は年齢が上がるほど保険料も高くなります。また女性よりも男性の方が平均寿命が短いので、同じ年齢でも男性の方が圧倒的に保険料が高いんですね。例えば85歳男性で年間7〜8万円に対し、65歳女性では5000円とかなりの差があります。これをイコール利用料としてしまうと、高齢の男性が使いづらく、いずれ解約しないといけないというような状況にもなりかねません。そこで平成29年度からは利用料の互助という考え方を採用し、年齢・性別間の差をならして、月額3,000〜7,500円に圧縮して運用しています。

最期をお見送りするという印象の強い事業ですが、葬儀などはあくまでもその中の1つにすぎません。一番重要なのは、お亡くなりになるまでの間の伴走支援です。この取り組みの中で、身寄りのない高齢者の人生に寄り添う大切さを痛感しました。

終活の悩みはお金だけではない

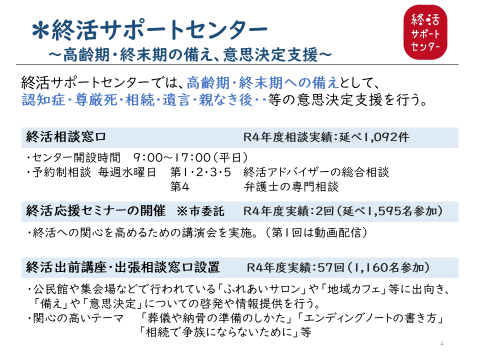

栗田:こうした取り組みの中で、私たちが契約者さまの認知症に気づくというケースが多々ありました。ご本人の財産と生活を守るために家庭裁判所に後見開始の申し立てをしたり、福岡市社協が法人として後見人になることも多く、おのずと終活領域の知見が積み上がっていきました。そこで死後事務だけでなく、尊厳死や相続、親なき後、断捨離、生きがいづくりなど、幅広い終活の悩みに対応するため、令和元年度に「終活サポートセンター」を立ち上げました。予想以上に反響が大きく、毎年1,000件以上のご相談をいただいており、セミナーや出前講座にも多くの方が参加してくださっています。

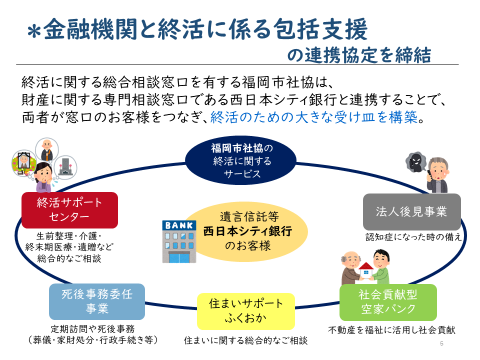

終活サポートの取り組みを推進するため、西日本シティ銀行さんとも連携協定を結びました。遺言信託などで高齢者が店頭に来られた際、「子どもがいないけど相続はどうしたらいいの?」など、お金以外の問題で悩みを抱えていらっしゃる方を私どもにおつなぎいただき、対応する事業をご紹介するという連携です。

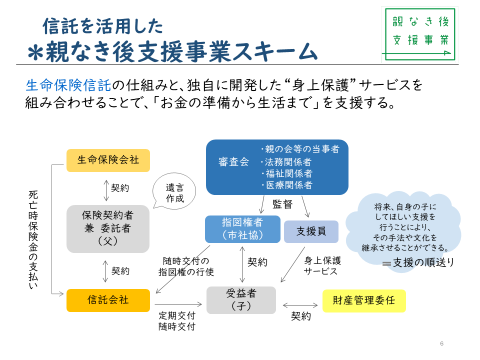

終活サポートの取り組みの中で、支援が必要なお子さんを持つ親御さんが、自分なき後に子どもの生活をどう守るのかという悩みを多く抱えていらっしゃることがわかりました。そこで今年度から「親なき後支援事業」を開始しました。

弁護士や司法書士、社会福祉士などを第三者の後見人としてお子さんにつけておけば先々のお金を守ることはできますが、ここで課題となるのが後見人に支払う報酬です。親御さんが元気なうちに後見人を立てるので、「まだ自分でできるのに」と思いながら年間40〜50万円の報酬を支払うことに抵抗がある方も多く、タイミングを遅らせているうちに認知症になって申し立てができなくなったり、急逝されたりといったことも少なくありませんでした。

そこでもう少し使い勝手のいい選択肢をつくるため、信託を活用しました。親御さんが亡くなった際、詐欺被害や使い込みを防ぐため、相続財産を年金のように小分けにして渡すというのが特徴です。生活面は私どもが2週間に1回訪問して様子を見て、もし消費者問題などで取消権が必要になった場合には、家庭裁判所に後見開始の申し立てをするというスキームを組んでいます。

もう1つの特徴としては、審査会に親の会などの当事者を入れることです。支援の内容が間違っていないかだけでなく、親の思いに沿っているかという観点でもチェックしていきたいと考えています。

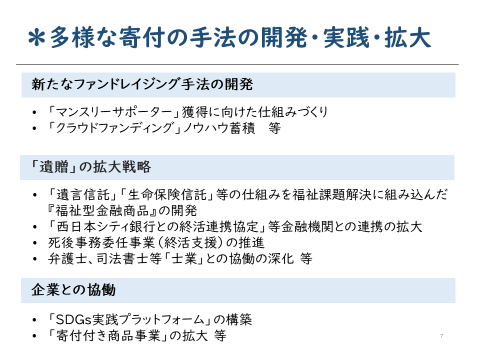

こうした取り組みについては行政の補助金を活用しておりますが、足りないものに関してはマンスリーサポーターやクラウドファンディングで寄付を募っています。また身寄りのない高齢者の中には、自分の財産を地元の福祉のために使いたいと考える方も実は少なくなく、私たちが遺言書を書くハードルを下げることで地域にお金を循環させたり、企業と協働して寄付付き商品を展開したりと、さまざまな財源確保を行っています。ただ非営利団体だけでできることは限られておりますので、行政、営利企業、その他さまざまなセクターを横断する必要があります。金融機関だけでなく、医療、不動産、ITといったところも掛け合わせながら、社会課題を解決していきたいと考えております。

元気なうちに最悪のリスクに備える

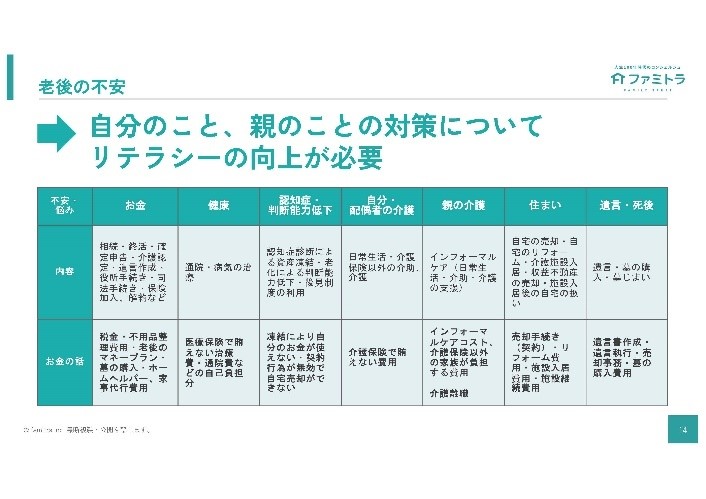

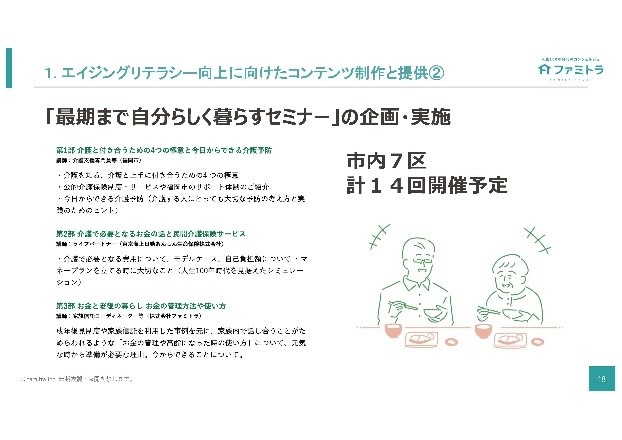

株式会社ファミトラ 山崎(以下 山崎):次に私から、福岡100ラボにて採択された「エイジングリテラシー向上プロジェクト」についてご紹介したいと思います。「エイジングリテラシー」とは、加齢による変化や必要な備えなど、人生100年時代を自分らしく生きるための情報・知識を指します。今回、福岡市さんと取り組む同プロジェクトでは、認知機能低下や金銭管理の課題、事前準備の必要性などを伝えるコンテンツ提供、企業を巻き込んだ啓発などを行っていく予定です。

●「エイジングリテラシー向上プロジェクト」について

https://www.famitra.jp/fukuoka_agingliteracy_pj/

本論に入る前に少し自己紹介を。弊社は2019年に設立されたITのスタートアップ企業で、判断能力があるうちに財産をご家族に託す「家族信託」のサービスを提供しています。生前贈与と違って贈与税がかからず、ITを活用することで効率化・低価格化を実現しています。

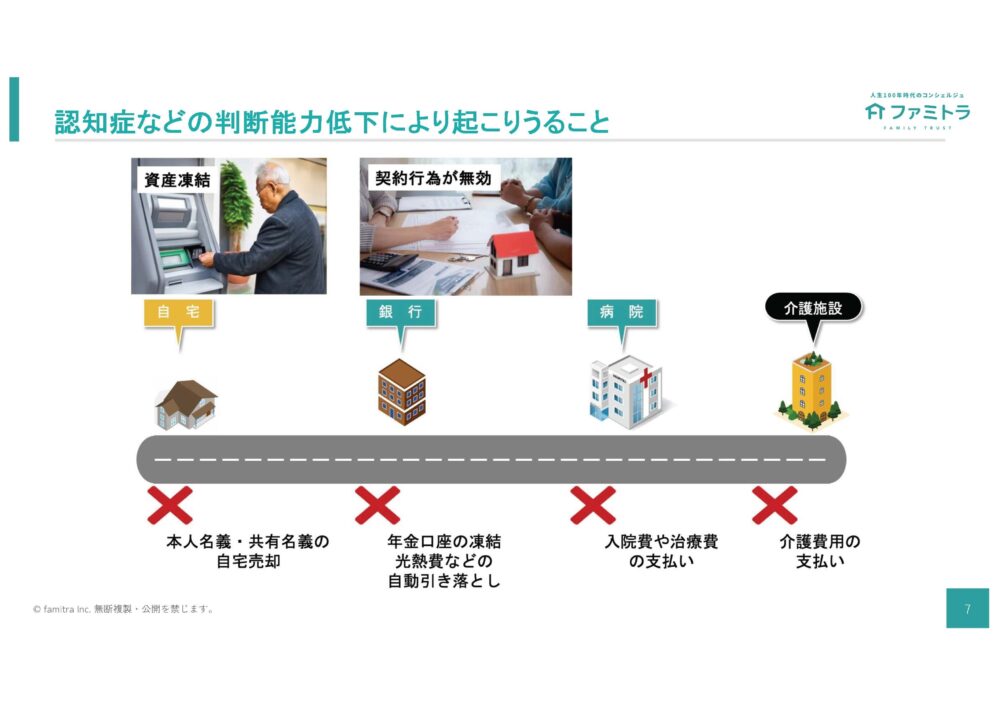

老後のリスクは非常に多岐に渡ります。親が病気になる、自宅で介護をするなどのリスクは想像しやすいですが、そこから先の介護離職や資産凍結などのリスクはなかなか見えづらく、最悪の場合、収入ゼロで自分が破産し、配偶者や子、孫にまで影響が及ぶといったリスクも考えていかなければいけません。

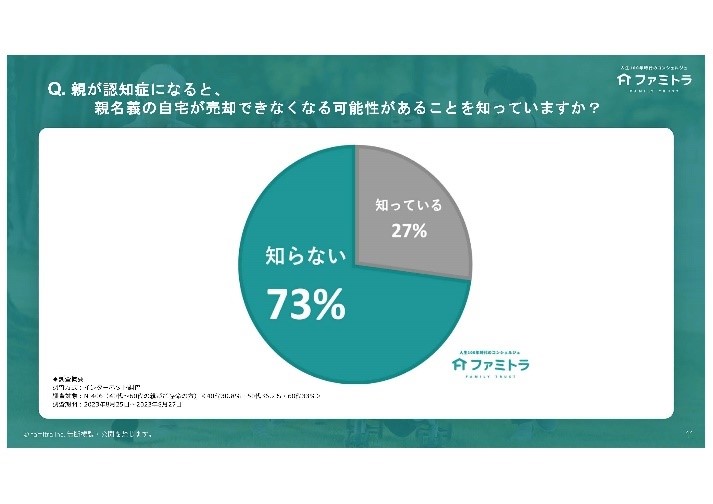

こうした見えないリスクは判断能力の低下などが要因で、活動量の減少、持病や転倒による怪我の長期治療などが引き金となります。判断能力が低下すると、介護施設の入居金に充てるために本人名義の自宅を売却しようとしていたのに、契約自体が無効になってしまうとか、口座が凍結されて支払い継続できず、本人が亡くなるまで家族が医療費などを肩代わりしないといけないとか、さまざまな問題が発生する可能性があります。

また少し毛色は違いますが、先程お話のあった特殊詐欺や消費者問題に巻き込まれることも考えられます。こう想像してみると、誰にでも起こりうるリスクなんだということがわかりますよね。

また少し毛色は違いますが、先程お話のあった特殊詐欺や消費者問題に巻き込まれることも考えられます。こう想像してみると、誰にでも起こりうるリスクなんだということがわかりますよね。

まずは親子で話をすること

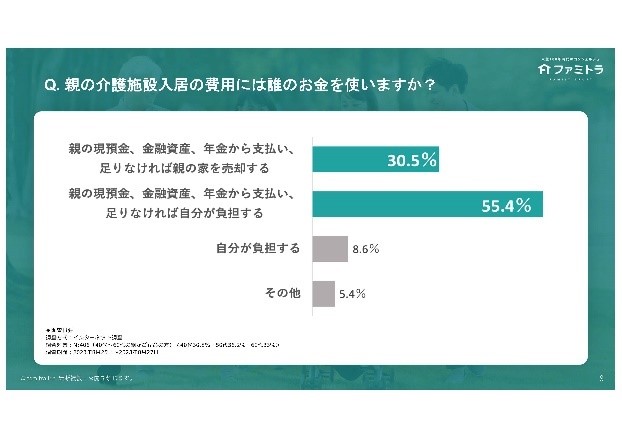

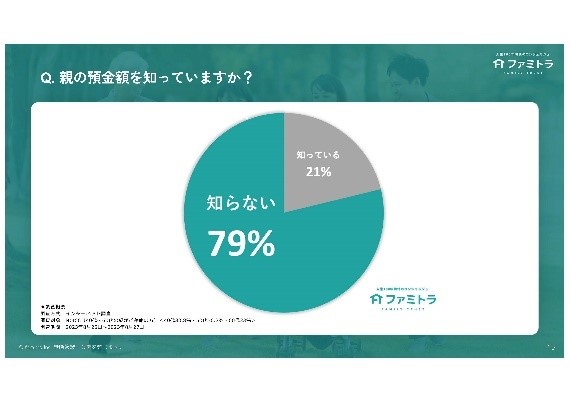

山崎:ではここから本論に入っていきます。親御さんがご存命の40〜60代の方を対象に独自調査を実施したところ、親の介護施設入居費用は親が払うべきだと考える方が8割を超えていました。

しかしながら、親の預金額を知っている方は2割程度。つまり介護費や医療費を全て親のお金でまかなえるのか、実際にはわからないという状況なんですね。

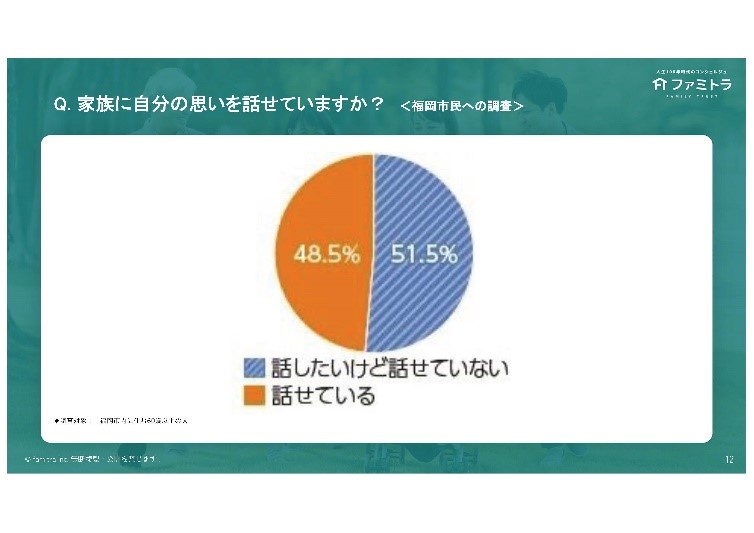

また、先程お話しした契約無効についても大半の方がご存知なく、福岡市さんが行った調査では、自分の思いを家族に話せていないという方が半数以上いらっしゃいました。

老後の期間が長くなればなるほど、健康やお金について考えなければいけないことは増え、なかなか1人で整理できるものではありません。これを解決するため、親と子それぞれの立場からリテラシーを高めていこうと立ち上げたのが今回のプロジェクトです。

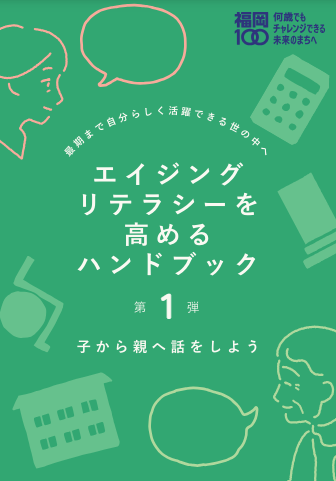

具体的な取り組みとしては大きく3つありまして、1つはエイジングリテラシーを高めるための実用的なツールとして、親や身近な人と話す手順を解説したハンドブックを制作しました。

「一週間に一回は親に自分の日々の出来事などを電話、メール、LINEなどで共有している」「親の体調を気遣う連絡を一ヶ月に一回はしている」といったチェックリストが付いており、チェックを入れていくと診断結果が出て、自分が今どのような状態にあるか、次に取るべき行動は何かがわかります。区役所や市内の歯医者、薬局などに設置されておりますので、ぜひ手に取ってみてください。

また「最期まで自分らしく暮らすセミナー」を市内7区で14回実施します。受付開始からわずか7日でほぼ満席になるなど、非常に注目度の高いセミナーで、計450名の方にお申し込みいただいております。

3つ目は賛同企業の募集で、すでに多くの企業に賛同いただいています。例えば介護離職防止の制度を整えるなど、企業目線でもさまざまな連携ができると考えておりますので、ご興味のある方はお声がけください。

認知症には踏み込んだ支援が必要

モデレーター:これまでのお話を踏まえ、福岡銀行の村上さま、西日本シティ銀行の家次さま、福岡市福祉局の奥田さまにもご登壇いただき、パネルディスカッションを行いたいと思います。認知症の方が今後増えていくと予想される中で、みなさんが現場で感じていらっしゃる課題は何でしょうか?

福岡銀行 村上(以下 村上):認知症が疑われるお客さまに、銀行としてどういった対応をすべきかが明確でない点です。年金支給日の来店頻度が減ったり、容姿に変化があったりすると、さりげなくお声がけするようにしているのですが、「もしかして認知症ではないですか?」とお伺いするのはなかなかハードルが高いですよね。ご自分では大丈夫だと思われている場合もありますし、ご家族が気づかれている場合とそうでない場合も想定する必要があります。

駒村:一昔前の金融機関での高齢者対応は、大きな声と大きな字で礼儀正しくすればOKといった傾向がありましたが、相手の様子をよくよく見て、「もしかしたら認知症かも?」という配慮までしていただける環境が整ってきたように思います。ここからが次のステップで、認知症が進んでいる方に関しては、個々の行員の判断ではなく、金融機関全体でケース別の対応方法をマニュアル化する必要があると思います。例えばATMの暗証番号を繰り返し忘れるような方には、「地域包括支援センターに行かれてみてはどうでしょうか?」というところまで踏み込む。ただ個人情報保護の問題があり、本人の同意がなければ勝手につなぐことはできませんので、社会福祉法と消費者安全法の中に金融機関を取り込んで、同意がなくても情報共有できるようにするなど、行政からの働きかけも必要になるかなと思います。

モデレーター:同じく金融機関の現場にいらっしゃる家次さまはいかがでしょうか?

西日本シティ銀行 家次(以下 家次):先程のお話にもありましたように、西日本シティ銀行では福岡市社協さまと連携して終活をサポートさせていただいておりますが、1つ残念なのが、現状こういった相談ができるのが福岡市社協さましかないということです。市外にも同じように終活でお悩みの方がたくさんいらっしゃる中、うまくおつなぎすることができていないという課題を感じています。

モデレーター:なるほど。福岡市社協さんの取り組みは先進的で、全国的にも注目されていますが、栗田課長はどんな課題を感じていらっしゃいますか?

栗田:早めの備えをされる方が少ないことですね。実際に私どものところに相談に来られる方で、一番多いのは80代です。認知症になると法律行為が無効になります。もっと若く意思能力がはっきりしている段階であれば、遺言だけでなく任意後見制度や信託など、色々な選択肢があるのですが……。

山崎:弊社に問い合わせをされる方も、ご自身が骨折して入院することになったなど、事後のタイミングであることが多いですね。

栗田:終活は早く始めるに越したことはありません。意識を変えるためには、認知症にまつわる情報を知る機会や、相談できる場所をもっと増やしていく必要があると思います。

福岡市福祉局 奥田(以下 奥田):おっしゃる通りで、今回のmeet upや採択プロジェクトのテーマにもエイジングリテラシーを掲げていますが、認知機能の低下への備えが圧倒的に足りていないと思います。最近は終活という言葉も定着してきましたが、お墓の問題や延命治療などとは違って、認知機能が低下した時のために備えている人はほとんどいらっしゃらないのではないでしょうか。自分自身のことを考えても、親とそんなに話ができているわけではないですし、それぞれにふさわしい選択肢ややり方を学べる機会が今求められていると思います。

駒村:親とのコミュニケーションというのは厄介なものですよね。私の父もまだ認知症ではないですが、やや危なくなってきたので、正月に集まった際に「財産いくらあるの?」と聞いてみたら、正月の空気がガラッと変わりました。

一同:(笑)。駒村:父も驚いて、「なんでそんなこと聞くんだ?」と。理由を話すと「わかった、認知症になってから教えてやろう」と言うんです。それではダメだという話をしているわけですよ。やはり言霊と言いますか、縁起でもないことを考えるなという風潮がありますよね。これも高齢者ご本人のエイジングリテラシーで、子どもに聞かれる前に自分から言っておかないといけない問題なんだという意識を、まずは市民の中で共有するべきだと思います。

あと重要なのは、やはりファイナンシャル ウェルビーイングを支える金融サービスの提供ですよね。介護の現場ではケアマネジャーにお金の管理について相談する高齢者も少なくないと聞きますが、そこまでいくとケアマネの仕事の範囲を超えてしまっています。お金を増やす、守るという観点ではなく、本人の思うようにお金が使える新しいサービスを、民間の力でどんどん生み出していってほしいなと思います。

奥田:今日、金融と福祉の連携のお話を聞いていて思ったのは、リバースモーゲージのマーケットなどもここ5〜10年でずいぶん大きくなりましたよね。もしかすると私たちが直面している福祉的なニーズの中には、ビジネスの種があちこち転がっているのではないかと感じました。

モデレーター:確かに、お金を儲けるということではなく、ビジネスと直結することで解決できることは増えるのかもしれません。当事者である山崎部長はいかがですか?

山崎:そういった意味では、弊社の家族信託は自由度が高く、本人のために使うという構造になっているため、事前の備えにふさわしいサービスだと思います。難しく考えるのではなく、「ちょっとお金を預けるから、もしもの時は使ってね」という風に、家族団らんの会話の中で交わされる約束事の延長として、気軽に捉えていただきたいですね。

社会課題を解決するためのビジネス

モデレーター:お話しいただいた課題を踏まえ、福岡市はどのようなまちになればいいと思いますか?

村上:以前、高齢者の方が1人で来店され、介護施設の入居費として使うお金を現金で持ち帰りたいとおっしゃいました。高額なので現金ではお渡しできない旨をお伝えし、ご家族に確認を取って、数日間のやり取りの末、振込先の資料をお持ちいただいたことがあります。お金を下ろせないことは人生の選択肢を狭めることになりますので、認知機能が低下している場合でも、ご本人の望む形でお金の使い道を選択できるよう、金融機関が寄り添う必要があると思います。

モデレーター:栗田課長のお話にもありましたが、今後身寄りのない高齢者が増えることで、ご家族と連絡が取れないケースも想定されますよね。

家次:すでに今の窓口でもそのような課題は発生しております。金融機関だけでできることは限られておりますので、福岡市社協さまをはじめ、福祉機関や自治体との連携をより深めていかなければいけないと思います。

栗田:身寄り問題と認知症に絡んで、私が経験したケースですと、80代の1人暮らしの女性がいらっしゃって、ある時入院されたのですが、家の電気が点いていたんですね。気になって訪問してみると、50代くらいの男性が出てきて、甥だと言うんです。「親族会議の結果、自分が面倒をみることになったので、養子縁組をしたんです」と。そんな親族がいるとは聞いていなかったのですが、ご本人が退院されて家に戻ってくると、他人のような感じではなく普通に会話をされている。戸籍を確認すると、確かに養子縁組がなされているんですね。この男性は誰なんだろうと過去の記録を遡ってみると、その方は3年前に床下換気扇の詐欺に遭われているのですが、その領収書に書かれていた社長の名前と一致したんです。

一同:え〜!

栗田:1人暮らしで身寄りがないことを知り、ご本人の認知機能が低下したのをいいことに養子縁組をしていたんですね。家はご本人名義でしたので、相続財産をもらおうとしたんでしょう。すぐに警察に行くと、「ああ、そのパターンですね」と。そんなにあるの!?と驚いたんですが(笑)。弁護士にも相談しましたが、ご本人に意思能力が完全にないわけではないので、離縁させたくても強制力が働かないという難しい状況でした。この件に関わった私の時間と労力を人件費換算すると相当なものになりますし、事前の備えがあれば、ご本人の不幸も社会的コストも減らせたわけです。

先程家次さんがおっしゃったように、連携によって解決できる課題は多々あると思います。ビジネスは何かしらの課題を解決することで対価を得ていますよね。社会課題も同じで、行政、非営利団体、民間企業が連携し、当事者だけから対価を得るのではなく、寄付金や税金も活用して社会課題を解決するビジネスを展開していけば、福岡市全体がいいまちになっていくのではないかと思います。

モデレーター:それぞれの持ち味を活かした連携が重要ということですね。先程、「金融×福祉×デジタル」というキーワードも出ましたが、連携にデジタルが加わることで、どんな可能性が生まれると考えますか?

栗田:認知症はグラデーションで進んでいくので、どこからという判定が難しいものです。現状では医師の診断やサービスの利用記録が拠り所になっていますが、今後はそういった部分をAIが解析するなど、デジタル技術で精密な判断をする時代になるのではないかと思います。

山崎:高齢者を狙った詐欺の手口は年々巧妙になっているので、ITを駆使した防止対策も必要ですよね。その他、ネットバンキングの手続きの簡易化や、遠方に住んでいるお子さんが窓口に行かなくても親御さんのお金を管理できるような認証システムの開発など、有益な使い方はたくさんあると思います。ただシニアの方にとってはとっつきづらい分野でもあるので、単純に見た目がわかりやすいというユーザーインターフェイスだけの話ではなく、ITっぽいことをやっていると感じさせないのが大切です。

モデレーター:主に高齢者への働きかけについてご意見をいただきましたが、働き盛りの若い世代に対してはいかがでしょうか?

山崎:先程も少しお話ししましたが、今回の採択プロジェクトに取り組む中で、賛同企業の反応が一番大きいのが介護離職の問題なんですね。企業側が防止策として福利厚生を整えるのはもちろん、従業員側も、自分にリスクが降りかかる可能性があるという知識をしっかり身につけておくことが重要です。それが結果として企業全体のリテラシー向上につながるのではないかと思います。

モデレーター:これまでのお話を受けまして、実際に今、福岡市で取り組まれていることについて教えてください。

奥田:一昨年の秋に「福岡市成年後見推進センター」を立ち上げました。福岡市社協さんにご協力いただきながら、認知症や障がいなどで制度の利用を必要とする方の支援を行っています。また認知機能が低下しても『認知症の人にもやさしいデザインの手引き』という冊子を制作し、公共施設のほか民間施設でも活用が始まっています。さらに企業や医療、福祉関係者などで構成される「福岡オレンジパートナーズ」を設立し、認知症関連の勉強会の開催や、認知機能が低下しても使いやすいコンロなどの商品開発に取り組んでいます。

●「福岡市成年後見推進センター」について

https://fukuoka-shakyo.or.jp/user/media/fukuoka-shakyo/page/seinenkoken/index/leaflet.pdf

●『認知症の人にもやさしいデザインの手引き』について

https://www.city.fukuoka.lg.jp/data/open/cnt/3/74905/1/tebiki_JP.pdf?20231012175725

●「福岡オレンジパートナーズ」について

https://www.city.fukuoka.lg.jp/fukushi/dementia/health/00/04/orangepartners/fukuokaorangepartners.html

モデレーター:では駒村先生、統括をお願いいたします。

駒村:今開発されている認知症の薬は、認知症の前の段階に戻すのではなく、認知症のスピードを遅らせるものです。逆に言えば軽度認知症の方が増えるわけで、介護従事者の負担は減っても、お金の見守りが必要な方は増えることになります。ただ先程申し上げたように、国として認知症の前段階のサポートは現状手薄になっているため、民間のサポートが不可欠です。例えば、人の認知機能を低下させるにはいくつかの方法があります。まず不安にさせる。次に時間を区切って選択させる。かつ相談させない。こういうことを周りの人が言い出したら、そいつは怪しい奴だと思った方がいいです。

一同:(笑)。

駒村:そういうことをされると若い人でも認知機能が下がるのですから、データ処理の苦手な高齢者はよりリスクが増します。新しい時代に向けて、こういった知識を我々は学んでおかないといけません。そして現状の課題を知り、民間企業が逆張りしていけば、ビジネスチャンスにもつながると思います。例えばスーパーでもセルフレジが主流になってきていますが、あえて対人レジを増やすことで高齢者を誘客する。ちょっと商品が高くても便利ならそちらへ行きますよね。日本の個人金融資産の6割を持っているお客さまが集まるスーパーですよ。勝てるはずがないですよね。タクシーの配車だってアプリではなく電話対応だけの会社があってもいいと思います。高齢者の行動特性をよく見て工夫をしていけば、面白いサービスが生まれると思いますので、ぜひみなさん頑張ってください。

モデレーター:最後に目の覚めるようなお話をありがとうございます(笑)。みなさんとの連携も含めまして、福岡100ラボでは今後もさまざまな課題解決に取り組んでまいります。本日はありがとうございました。

-----------------------------------

登壇者プロフィール

駒村 康平 / 慶應義塾⼤学経済学部 教授/ファイナンシャル・ジェロントロジー研究センター⻑

全国社会福祉協議会理事、⽇本⾦融ジェロントロジー協会学術顧問、⾦融ジェロントロジー学会会⻑、⽣活経済学会副会⻑、東京都福祉審議会委員。著書に『エッセンシャル⾦融ジェロントロジー』(慶応義塾⼤学出版会)など。

栗田 将行 / 福岡市社会福祉協議会 事業開発課長

⼀般⾏政職員を経て飯塚市社協に⼊職。在宅介護⽀援センターを担当後、権利擁護センター「ふぁみりあ」を⽴ち上げ、法⼈後⾒等に従事。2011年より、福岡市社協にて「死後事務委任事業」「居住⽀援事業」「ファンドレイジング」「社会貢献型空家バンク」「⾒守り・交流アプリ(スグニー)」等を開発。社会福祉⼠・⾏政書⼠。

山崎 純 / 株式会社ファミトラ ブランディング・広報部長

広報として年間百を超えるメディアとコンタクトする⼀⽅で、⾃⾝も親の介護や家族信託の体験を持ち、原体験と専⾨性を活かした各種コンサルティングを行っている。中央⼤学経済学部卒。

村上 亜砂美 / 株式会社福岡銀行 クオリティ統括部クオリティグループ副調査役

2015年⼊⾏。2ヶ店で店頭窓⼝(預⾦や為替業務)、資産運⽤窓⼝を担当し、2021年現職。サービス品質向上や「みんなにやさしい銀⾏」に関する取り組みを担当。

家次 真弓 / 株式会社西日本シティ銀行 営業支援部信託サポート室長 2023年4⽉より信託サポート室⻑として、遺⾔書の作成業務、相続⼿続きの代⾏業務や認知症対策の商品提供を通じて、シニア層のお⾦に関する不安解消に取り組んでいる。

奥田 一成 / 福岡市福祉局 福岡100推進課長

1995年に福岡市役所に⼊庁。30代半ばで福祉の⾯⽩さに⽬覚め、障がい者福祉を⽪切りに福祉⾏政に⻑く従事。2022年4⽉より現職。

////////////

「福岡100ラボmeetup!」では今後もさまざまな意見交換を行い、人生100年時代に向けた暮らしのアップデートを目指していきます。次回も近日開催予定!どうぞご期待ください。

■お問い合わせ先

https://f-100lab.jp/contact/

最新トピックス

-

お知らせ

2026/3/16(月) 「福岡100ラボmeet up! 第12回」を開催します!!2026/02/24100ラボ主催

2026/3/16(月) 「福岡100ラボmeet up! 第12回」を開催します!!2026/02/24100ラボ主催 -

お知らせ

「Uber Eatsと連携した買い物支援共同事業」の結果について(福岡100ラボ採択プロジェクト)2026/02/03100ラボ主催

「Uber Eatsと連携した買い物支援共同事業」の結果について(福岡100ラボ採択プロジェクト)2026/02/03100ラボ主催 -

お知らせ

福岡100ラボmeet up! 第11回『企業の生産性向上と社会全体のウェルビーイング向上を目指して、「健康経営」について考え、一緒に取組む仲間を探そう!!』イベントレポート2026/01/15100ラボ主催

福岡100ラボmeet up! 第11回『企業の生産性向上と社会全体のウェルビーイング向上を目指して、「健康経営」について考え、一緒に取組む仲間を探そう!!』イベントレポート2026/01/15100ラボ主催 -

お知らせ

【自己決定支援ワーキンググループ】賛同企業のご紹介2025/12/10100ラボ主催

【自己決定支援ワーキンググループ】賛同企業のご紹介2025/12/10100ラボ主催